登录新浪财经APP 搜索【信披】查看更多考评等级

* **资金实力:**了解机构的资金规模和风控能力,避免资金链断裂风险。

来源:市值风云

这妥妥是一只貔貅成功上市,然后心安理得把中国股市当成自家ATM机的励志故事。

国中水务(600187.SH)近半年的股价表现如同过山车一般。

先是在年报发布后股价持续阴跌,4月30日至7月10日期间跌幅近60%,一度要触及面值退市风险。

直至7月22日,公司公告了一项重磅消息,计划以现金形式收购国内果汁龙头企业北京汇源食品饮料有限公司(“北京汇源”)控制权。

消息一出,公司股价直接连续7天涨停,并在随后一个月内实现118%的涨幅。

但仅仅一个月后,8月23日,国中水务公告自己及股东上海鹏欣(集团)有限公司(“鹏欣集团”)因涉嫌信息披露违法违规被证监会立案,大涨态势也偃旗息鼓,股价连续回调。

(来源:Choice终端,制图:市值风云APP)

有意思的是,在立案后仅一周,国中水务就发布公告更正了过去3年内的会计差错,并嘴硬表示此次调整主要对PPP项目中的在建工程进行了重分类,对业绩影响并不大。

但早不调,晚不调,监管一立案就调,合着不立案拒不更正差错呗。

总的来看,不足两月的时间内,国中水务股价振幅高达113%,总换手率接近500%,波动相当剧烈。

今天风云君就来带大家盘一盘这家公司。

主业规模持续缩减,濒临面值退市,亟待转型

国中水务1998年上市,上市后公司实控人如同走马灯一般更换,直至2016年“鹏欣系”话事人姜照柏入主。

(来源:Choice终端)

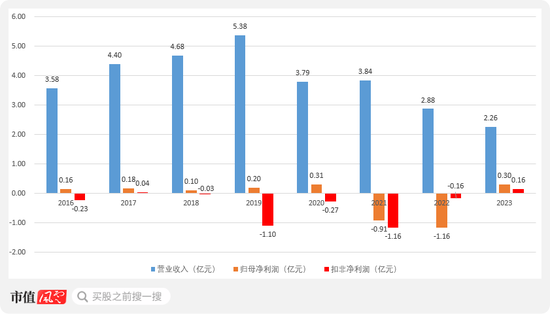

在姜照柏接手以来,国中水务的业绩表现十分惨淡,8个会计年度来要么在温饱线徘徊,要么干脆亏把大的,扣非后仅仅3个年度堪堪盈利。

除此之外,近年来公司收入也持续下滑,2019-2023年间总营收自5.38亿降至2.26亿,4年内规模缩水近6成。

(来源:Choice终端,制图:市值风云APP)

这跟公司逐渐剥离水务业务有一点关系。

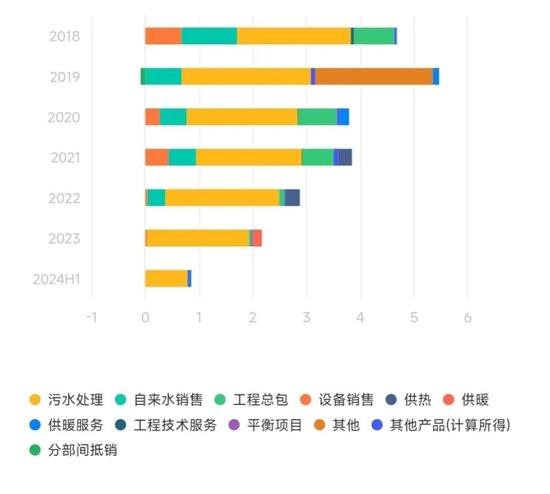

顾名思义,公司的老本行是水务,具体业态以污水处理为主,并辅以供水、供热,以及设备销售、工程技术服务等。

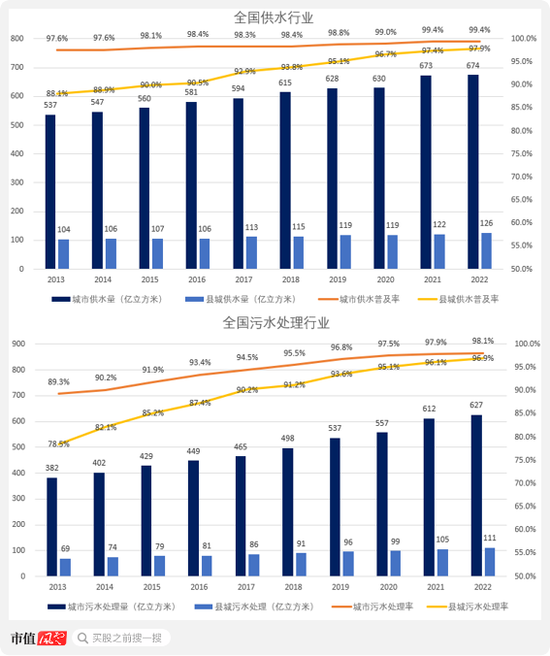

对于这个行业,风云君在过去的研报中也有过分析,无论是供水还是污水处理,国内市场都已趋于饱和,增长机会不大。

(来源:住建部,制图:市值风云APP)

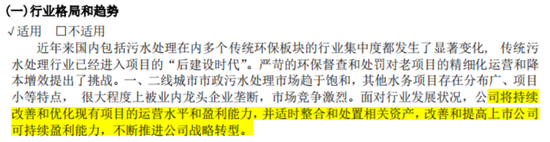

姜照柏姜老板对此也是心知肚明,2021年,国中水务提出计划以整合和处置资产的方式寻求转型,随后水务业务便开始持续收缩。

(来源:国中水务2021年年报)

2022年公司转让了旗下唯一一家自来水厂,彻底告别了供水行业。同时当年设备销售、工程技术服务这些相关收入也在大幅下滑。

(来源:市值风云APP)

除了主动转让项目外,2023年8月,由于连续多年出水不达标的原因,公司旗(金麒麟分析师)下秦皇岛市第四污水处理厂被政府提前接管,污水处理规模也因此损失了约3成。

主业每况愈下,转型的压力进一步加剧,如开头所述,股价也一度濒临面值退市。

参与北京汇源重整,估值暴涨暴跌有猫腻

有意思的是,随着营收持续下滑,国中水务2023年反而、居然盈利了2000多万。

虽然看上去依旧可怜,但已经是近年最好数据——主要是凭借一笔约8,000万的投资收益。

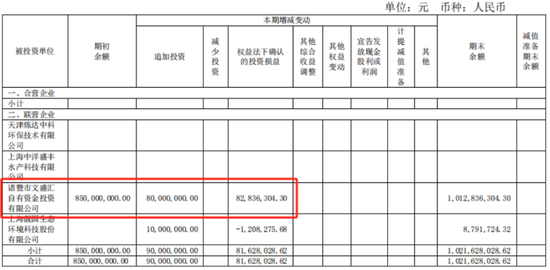

该笔投资收益来自参股公司诸暨市文盛汇自有资金投资有限公司(“文盛汇”),后者正是为北京汇源重整而设立的持股平台,持有汇源果汁60%股权。

(来源:国中水务2023年年报)

猜对了,汇源果汁也是国中水务实施转型战略的抓手。

汇源果汁成立于90年代初,2007年在港交所挂牌上市,在国内中高浓度果汁行业内市占率一度高达45%。

后来在2018年由于一笔违规关联贷款,汇源果汁被长期停牌,最终在2021年黯然退市。

更为严重的是,受到宏观环境因素以及多轮疫情的影响,北京汇源流动性问题凸显,债务风险全面爆发,于2021年7月进入重整。

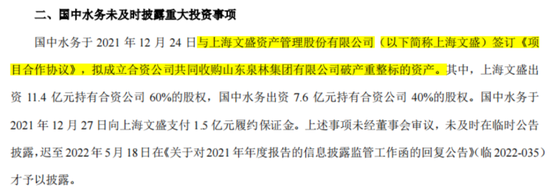

2022年4月,国中水务与不良资产处理机构上海文盛资产管理股份公司(“文盛资产”)签署合作协议,拟共同投资重组后的北京汇源。

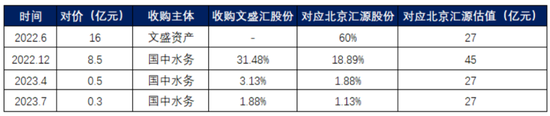

两个月后,文盛资产作为重整投资人投入16亿现金取得北京汇源控制权,并设立文盛汇直接持股60%。

估算下来此时北京汇源的估值约为27亿。这个数字大家着重关注下。

2022年12月,国中水务以8.5亿对价自文盛资产受让文盛汇31.48%股份,实现对北京汇源18.89%的间接持股。

但此时,北京汇源的估值已高达45亿,短短半年的时间内增值了近70%。

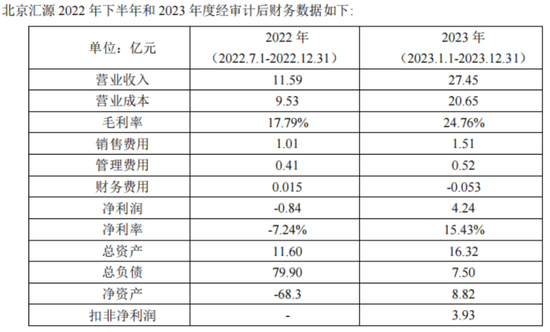

截至2022年末,北京汇源仍处在资不抵债的状态,资产负债率高达688.8%,净资产为-68.30亿,且当年下半年仍产生了0.84亿的亏损。

更为蹊跷的是,2023年国中水务又通过两笔交易合计出资8,000万,增持文盛汇至36.48%,间接持有北京汇源的比例也来到21.89%。

计算一下,北京汇源的估值又回到了27亿的水平,你说奇怪不奇怪?

(来源:国中水务公告,制表:市值风云APP)

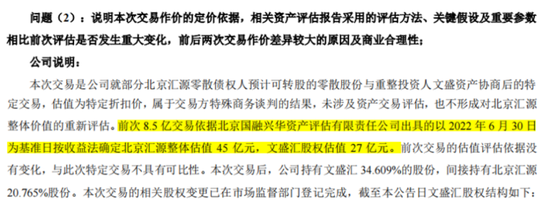

两次交易估值的巨大差异,也引起了交易所的注意。

在问询回复中,国中水务表示2023年交易对价为特殊商务谈判的结果,并将2022年末8.5亿高对价的锅甩给了资产评估机构。

(来源:国中水务公告)

需要指出的是,此次交易前,国中水务以及实控人旗下鹏欣系与文盛资产就已有过多次合作,关系十分密切。

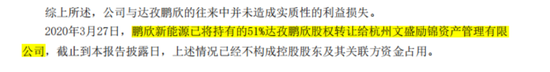

例如在2020年初文盛资产曾接手鹏欣系旗下多家公司,随后还共同设立了上海鹏文琰企业发展有限公司、上海鹏文欣盛企业管理合伙企业(有限合伙)等企业。

(来源:鹏欣资源(维权)2020年半年报)

2021年,国中水务也曾与文盛资产携手,共同筹划过对勉县凯迪绿色能源、平乡凯盈绿色能源的并购计划。

这样来看,2022年末这笔匪夷所思的高价并购交易,背后也有可能涉及利益输送。

实控人劣迹斑斑,要命关头仍不忘个割韭菜捞一把?

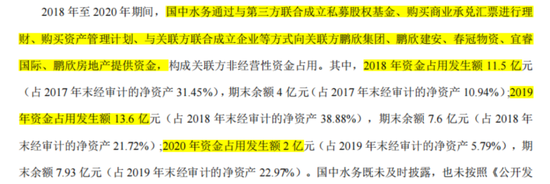

风云君在这里并不是信口开河,而是有国中水务9月6日刚刚收的黑龙江监管局的处罚信息为证。

2018年至2020年期间,国中水务被其他鹏欣系关联方累计占用资金超27亿,妥妥“大冤种”。

(来源:国中水务公告)

此外,此次处罚事项中还出现了文盛资产的身影,进一步印证了二者间的密切关系。

(来源:国中水务公告)

最终,国中水务被罚款800万,鹏欣集团被罚500万,另有6位高管因此被罚。

除国中水务外,目前鹏欣系还控制有一家A股公司鹏欣资源(600490.SH),一家港股润中国际控股(0202.HK),以及已退市鹏都农牧(002505.SZ)。

不出所料,其中两家A股公司都被风云君狠狠锤过。

以已在2024年8月面值退市的鹏都农牧来说,上市期间累计募资金额高达72亿,但累计分红仅有2,159万。

这妥妥是一只貔貅成功上市,然后心安理得把中国股市当成自家ATM机的励志故事。

而根据Choice统计,自2022年6月至2023年3月,鹏欣系合计减持鹏都农牧套现近10亿。

A股制度的人性化就体现在这里:即使公司经营得实在不咋滴,老板也照样有大把赚钱的门道。

2022年3月,国中水务还曾计划收购鹏欣系旗下与主业毫不相干的两家农业公司,评估增值率分别为3,061.84%、2,695,610.83%,且均处于亏损状态,净资产也均为负值。

这次赤裸裸的利益输送,最终因交易所的问询而撤回。

竭泽而渔,非不得鱼,明年无鱼。鹏欣系的发迹史不仅令人不齿,且以掏空上市公司为代价,本身也是不可持续的。

根据胡润百富榜,2020年时姜照柏个人身家尚有365亿,但至2023年仅剩100亿,三年间缩水7成。

进入2024年后鹏欣系屡遇退市危机,除鹏都农牧外,鹏欣资源在连续两年利润为负的情况下,上半年再度亏损。

在7月初国中水务股价连续下跌至1.3元的情况下,筹划拿下北京汇源控制的控制权,更像是鹏欣系的一场自救。

但即便如此要命关头,姜老板控制的鹏欣系似乎仍没忘了捞一把。

拟喝下汇源咸鱼翻身,账上没钱成难题

2024年7月,国中水务公告拟增持文盛汇至不低于51%,若交易完成,北京汇源将成为国中水务的控股子公司,进入后者的并表范围。

北京汇源是原汇源集团中的境内核心主体,现拥有全部“汇源”品牌及商标所有权、全部销售渠道等核心资产,以及少部分生产线。

原汇源集团即港股上市主体中国汇源果汁集团有限公司。

在重整过后,北京汇源与原汇源集团的关系也变更为产业链上下游的品牌方与代工方,前者委托后者生产果汁等产品。

2023年北京汇源的基本面大幅改善,全年实现营业收入27.45亿,净利润4.24亿,分别约是同期国中水务的12、14倍。

当年末北京汇源资产负债率为45.99%,账面货币资金7.65亿,占总资产近半数,而长期借款金额仅0.71亿,预计负债为0,财务状况已是十分健康。

(来源:国中水务公告)

若此次交易完成,国中水务的基本面无疑将大幅改善。

不过摆在国中水务面前的,还有一个非常实际的问题:这次并购中,国中水务计划以现金支付全部对价。

而当前在北京汇源基本面大幅改善的情况下,估值如何定价才公允呢?按照国中水务初次购买时45亿的估值计算,当前市盈率也不过10.6倍。

若增持文盛汇至51%,对应增持北京汇源股份约8.7%,即便不考虑控制权溢价的情况下,对价也大致有3.9亿的水平。

而截至2024年中,国中水务账上货币性资产不过3.31亿,另有1.02亿的长期借款,显然公司流动性仍难以满足并购支付,还需对外筹措资金。

鉴于现金并购不涉及交易所并购重组委审议,国中水务在捉襟见肘的情况下选择付出真金白银,显然是有意绕开监管。

但天不遂人愿,还是被监管机构把过往斑斑劣迹公布于众。

所以,你相信国中水务最终能饮下汇源果汁吗?或者再进一步,即便能将汇源果汁收入囊中,就姜老板为首的“鹏欣系”过往表现,能打理好这块资产吗?

他真的有为投资者负责、为投资者创造投资价值的主动能动性和客观行动力吗?

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 谈股票配资网

文章为作者独立观点,不代表配资开户观点